iDeCo 給付のお手続き

老齢給付金とは

加入後、個人型確定拠出年金規約に定められた60歳以降の一定の年齢(受給手続き受付開始年齢・開始日)から、給付金の受給請求手続きをおこない、年金資産を取り崩して受取る給付金です。給付金の受取りまで掛金の拠出はありませんが、年金資産の運用は継続できます。

受取方法

受取方法は「一括受取(一時金)」、「分割受取(年金)」、「一括分割併用受取(一時金・年金)」の3種類です。

※「分割受取(年金)」の支給期間は、5年以上20年以下です。

※受取開始後5年を経過した場合、残高を一括で受取ることも可能です。

受給手続き受付開始年齢・開始日

- 個人型確定拠出年金規約に定める資格喪失年齢に達する日の前月に送付する「確定拠出年金 老齢給付に関するお知らせ」に記載されている受給手続き受付開始日から手続きを開始できます。

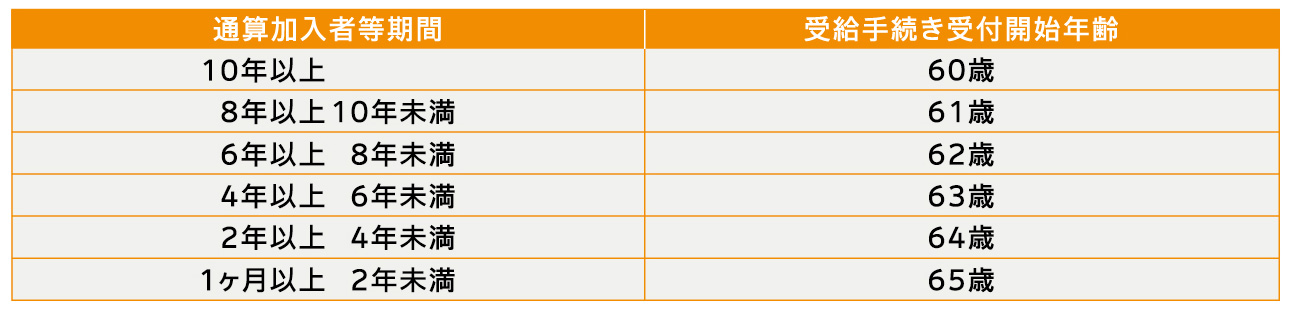

- 受給手続き受付開始年齢は、60歳までの通算加入者等期間注により、次のように異なります。

注:通算加入者等期間は、60歳までの以下の期間を合算した期間(それぞれの期間が重複する場合は重複する期間を除く)です。

・企業型確定拠出年金の加入者であった期間と運用指図者であった期間

・個人型確定拠出年金の加入者であった期間と運用指図者であった期間

・確定拠出年金以外からの制度移行金や移換金があった場合、その対象期間

※過去に脱退一時金を受取っている場合は、通算加入者等期間が調整される場合があります。

60歳までの通算加入者等期間が1ヶ月未満の方については、個人型確定拠出年金の加入者または運用指図者の資格取得日のいずれか早い日から起算して、5年を経過したときから請求することができます。

- 「確定拠出年金 老齢給付に関するお知らせ」記載の受給手続き受付開始日が加入者資格を喪失した日から1年以上先の方には、受給手続き受付開始日の前月にあらためて「確定拠出年金 老齢給付受給資格取得に関するお知らせ」を送付します。

- 受給手続きは、受給手続き受付開始日以降75歳の誕生日の2日前までにおこなってください。この期間中に手続きしなかった場合は、「一括受取(一時金)」の請求があったものとして受取りいただきます。

受給する権利の喪失

老齢給付金の受給権は、次のいずれかに該当することとなった場合、なくなります。

・個人型確定拠出年金の資産がなくなったとき

・受給権者が死亡したとき

・個人型確定拠出年金の障害給付金の受給権者となったとき

障害給付金とは

加入後、傷病により一定の障害の状態注になった場合には給付金の受給請求手続きをおこない、年金資産を取り崩して受取ることができる給付金です。

注:国民年金の障害基礎年金を受取ることができる程度の状態

受取方法

受取方法は「一括受取(一時金)」、「分割受取(年金)」、「一括分割併用受取(一時金・年金)」の3種類です。

・「分割受取(年金)」の支給期間は、5年以上20年以下です。

・ 受取開始後5年を経過した場合、残高を一括で受取ることも可能です。

・「分割受取(年金)」の場合、請求時に選択した受取期間、年間受取回数を5年経過ごとにみなおすことができます。

受給手続き期間

受給手続きは、障害認定日注以降75歳の誕生日の2日前までにおこなってください。この期間中に手続きをしなかった場合は、老齢給付金(「一括受取(一時金)」)の請求があったものとして、受取りいただきます。

注:傷病によってはじめて医師または歯科医師の診察を受けた日(初診日)から起算して1年6カ月を経過した日(その期間内に傷病が治った場合はその日)

受給する権利の喪失

障害給付金の受給権は、次のいずれかに該当することとなった場合、なくなります。

・個人型確定拠出年金の資産がなくなったとき

・受給権者が死亡したとき

死亡一時金とは

加入者または加入者であった方が亡くなられた場合に、ご遺族の方が給付金の受給請求手続きをおこない、年金資産を全て売却して受取る給付金です。

※亡くなられてから5年間請求がなかった場合、死亡一時金を受取るご遺族の方がいないものとして、亡くなった方の相続財産とみなされます。

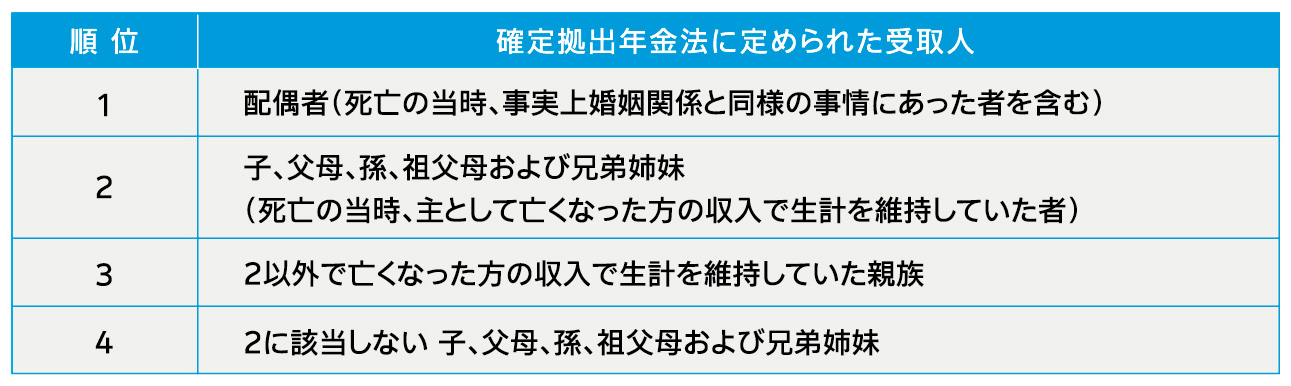

死亡一時金の受取人

- あらかじめ死亡一時金の受取人を指定することができます。特に指定がない場合は、確定拠出年金法に定められた以下の順位で受取人となります。第1順位となる方が外国籍の場合は、手続きを円滑に進めるため、死亡一時金受取人を指定してください。

- 同順位内であれば、その並びの順番により順位が定められます。

- 死亡一時金受取人の指定・変更はいつでもできます。なお、以前加入していた確定拠出年金で受取人を指定されていた場合は、その内容を引き継ぎます。

手続きについて

給付金を受取るには、ご自身(死亡一時金の場合はご遺族)による手続きが必要です。

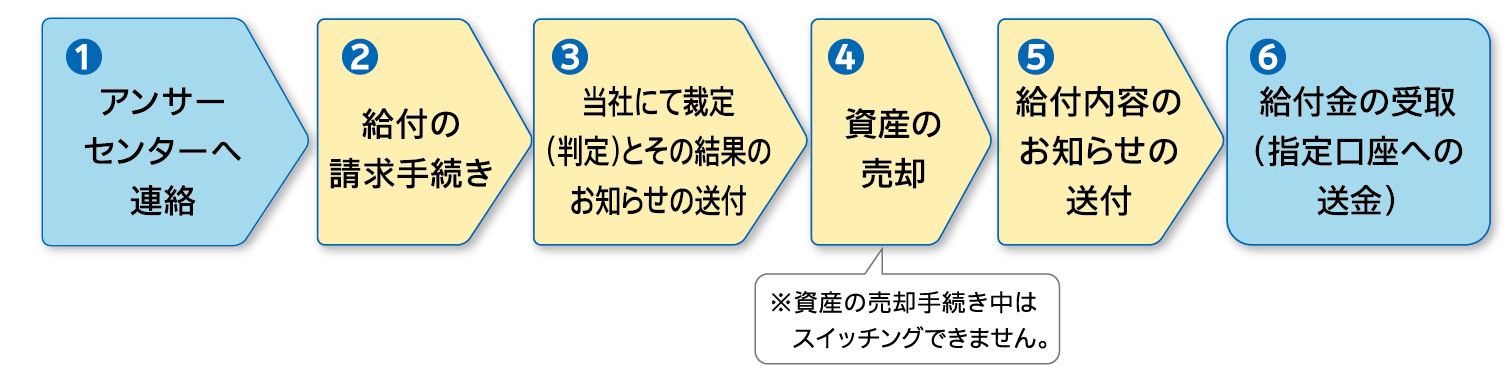

手続きの流れ

老齢給付金の請求方法

老齢給付金の請求方法について、動画をご覧ください。

動画中の「かんたん診断」で、必要書類やおおよその受取スケジュールなどをご案内しています。

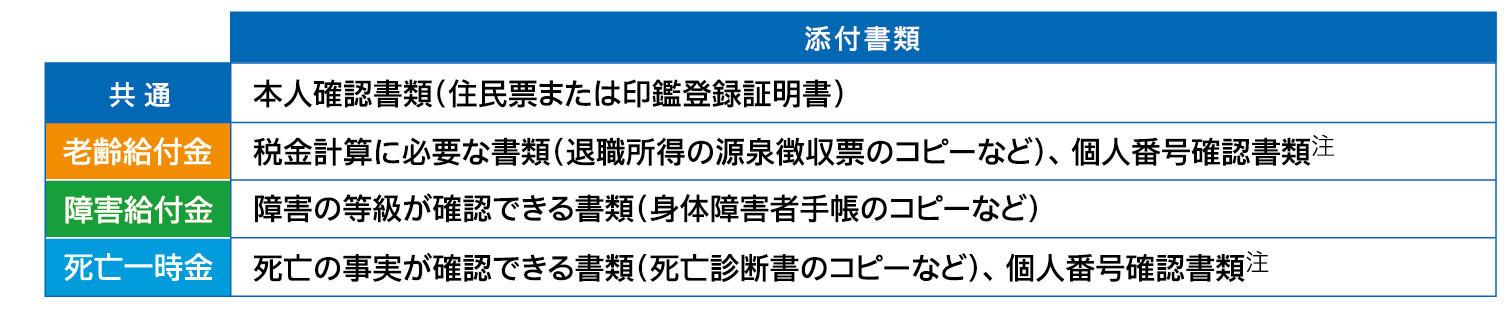

主な添付書類の例

当社から送付する請求書類のほかに、ご提出いただく添付書類があります。

※上記以外の書類をご提出いただく場合もあります。

注:「個人番号を確認するための書類」と「ご本人であることを確認するための身元確認書類」

(例)

・「個人番号カード(表裏)のコピー」

・「個人番号通知カードのコピー」と「運転免許証のコピー」

・「個人番号が記載された住民票(写)原本」と「パスポートのコピー(所持人記入欄の現住所も必要)」など

給付金の受取り

毎月の書類提出締切日までに請求書類をご提出いただければ、原則その月に給付裁定(判定)をしますが、状況によっては翌月以降になる場合があります。

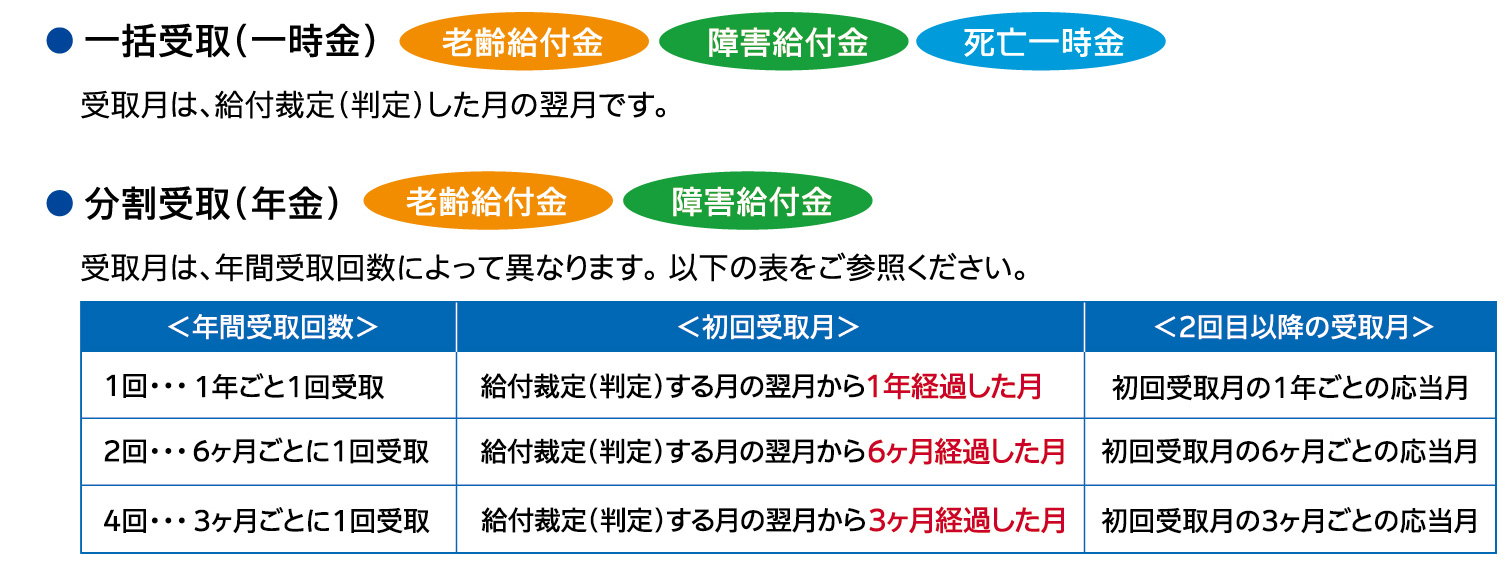

給付金は、受取月の25日(金融機関休業日の場合は前営業日)に受取ることができます。

※受取りの際は、送金にかかる事務費(税込440円(国内送金の場合))が差し引かれます。

資産の受取り(給付)に関するよくあるご質問(FAQ)はこちら。

老齢給付金の税金計算について

老齢給付金の税金計算方法についてご案内いたします。

実際の税金計算や税金についての詳しい内容は、お近くの税務署などにお問い合せください。

一括受取(一時金)

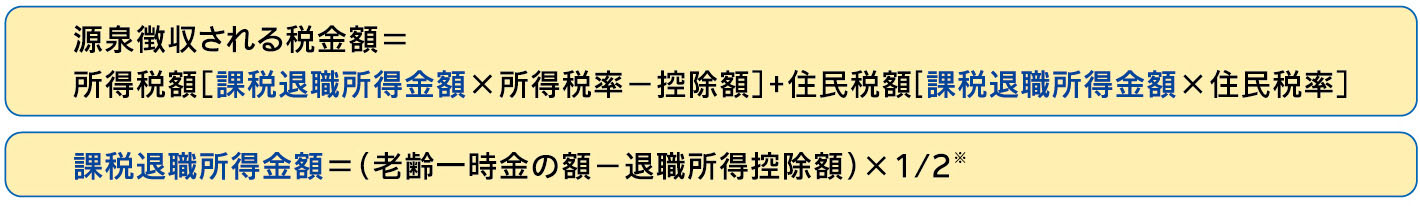

・税金計算の計算式

※勤続年数が5年以内である場合「短期退職手当等」とみなされます。

短期退職手当等の収入金額から退職所得控除額を控除した残額が300万円を超える

部分については、全額が課税対象となり「2分の1課税」の適用はされません。

・計算例(21年拠出した方が一括受取で1,300万円受け取る場合)

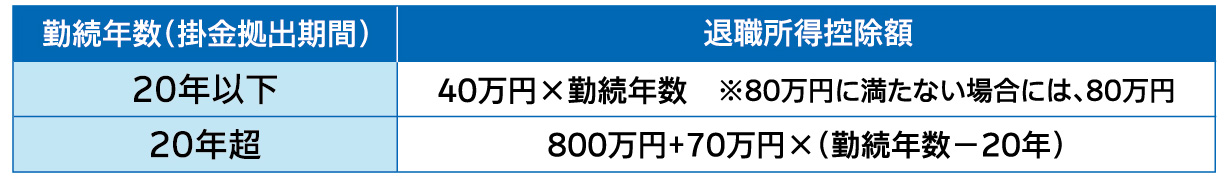

退職所得控除額 800万円+70万円×(21年-20年)=870万円

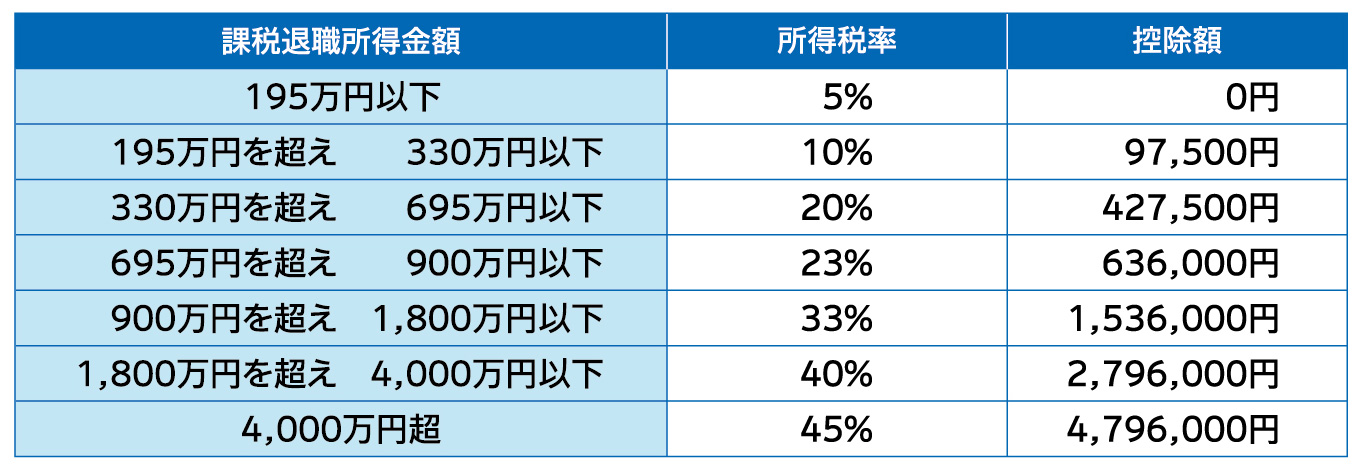

課税退職所得金額 (1,300万円-870万円)×1/2=215万円

所得税額 215万円×10%-9万7,500円=11万7,500円

住民税額 215万円×10%=21万5,000円

※住民税率は一律10%として計算しています。なお、復興特別所得税は考慮しておりません。

退職所得の控除額(2024年12月現在)

退職所得の源泉徴収額の速算表(2024年12月現在)

分割受取(年金)

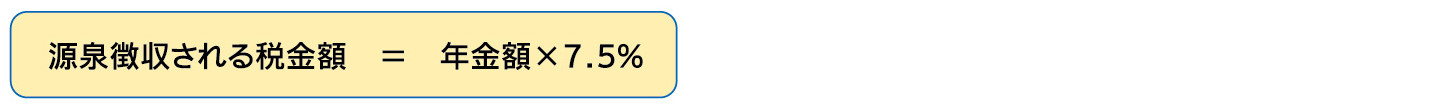

分割受取(年金)は雑所得として扱われ、受取る際に源泉徴収される税金額については、年金額に一律の税率を乗じて計算されます。住民税は源泉徴収されません。

確定申告で税金計算のもとになる雑所得を計算する際には、優遇措置として公的年金等控除により税負担が軽くなるよう配慮されています。確定申告については収入金額により不要の場合もあります。

ご案内資料

給付金の受取りについてのご案内資料です。

請求手続き書類は、加入者専用ウェブサイト(アンサーネット)からご請求ください。インターネット環境がない場合はアンサーセンターにご連絡ください。